Grupos empresariales y la alternativa de consolidación fiscal

La consolidación fiscal se ha convertido en una herramienta clave para muchos grupos empresariales que, a medida que han ido creciendo y diversificando sus actividades en diferentes compañías, hoy estructuran su organización a través de una sociedad cabecera que actúa como holding del grupo.

Este esquema es con el que normalmente funcionan los grupos familiares ya consolidados, siendo posible llegar a dicha estructura a través de operaciones de reorganización societaria, con aplicación de un régimen de neutralidad fiscal establecido en la normativa del Impuesto sobre Sociedades, cumpliendo determinados requisitos.

Podemos repasar de manera resumida los principales aspectos positivos del funcionamiento y organización de las distintas actividades y el patrimonio empresarial a través de la estructura holding, siendo los más destacados:

- Canalizar las distintas unidades de negocio o ramas de actividad a través de participadas independientes y diversificar así los riesgos empresariales.

- Ubicación de los inmuebles, marcas u otros activos de valor en la sociedad holding o filial independiente, que los cede en arrendamiento/licencia a las sociedades del grupo que los utilizan.

- Financiar cada proyecto de forma separada desde la sociedad holding, que recibe los ingresos por los servicios centrales prestados a sus participadas, intereses, dividendos o las propias plusvalías generadas por la venta de alguna de dichas filiales.

- Con el cumplimiento de una serie de requisitos sobre dichos dividendos o plusvalías por ventas de filiales, puede aplicarse exención del 95% por doble imposición en sede de la sociedad holding.

Como se puede observar, son muchas las ventajas que esta estructura societaria ofrece con carácter general. No obstante, vamos a centrar nuestra atención en un aspecto que puede ser muy significativo: la opción de aplicar el régimen de consolidación fiscal.

Requisitos del régimen de consolidación fiscal

Dicho régimen es voluntario y permite tributar en el Impuesto sobre Sociedades de manera conjunta a todas las sociedades del grupo (residentes en España), desapareciendo la tributación individual.

Para poder optar por él, se exige que el porcentaje de participación de la dominante en las participadas sea de al menos el 75%, bien de forma directa o indirecta, y que tenga la mayoría de los derechos de voto.

La opción se debe aprobar por el Consejo de Administración u órgano equivalente de cada una de las sociedades que conforman el grupo fiscal, debiendo adoptarse y comunicarse a la Administración Tributaria antes del comienzo del período impositivo de su aplicación. Este régimen permanecerá de manera indefinida en los siguientes ejercicios, mientras no se renuncie a él.

El sujeto pasivo pasa a ser el grupo fiscal, y en su representación la entidad dominante, que será la obligada a presentar el Impuesto sobre Sociedades consolidado, incluyendo un balance y cuenta de pérdidas consolidada y la correspondiente liquidación del IS, con su resultado final a pagar o devolver, según el caso.

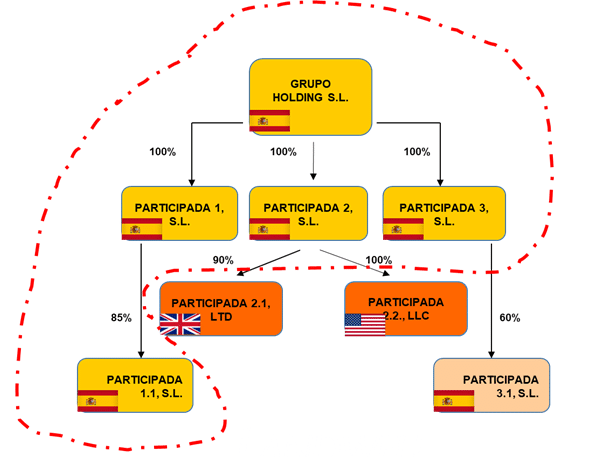

Así, por ejemplo, un grupo empresarial con su sociedad cabecera holding en España y diferentes sociedades participadas, tanto en España como en otros países (UK, USA), tendría el siguiente perímetro a efectos de la consolidación fiscal en España:

Quedarían incluidas todas las sociedades españolas en las que la sociedad dominante participa en, al menos, un 75%.

Ventajas de la aplicación del régimen de consolidación fiscal

Algunas de las principales ventajas que presenta la aplicación de este régimen son las siguientes:

- Tributación por el beneficio neto del grupo, compensando las eventuales pérdidas de alguna sociedad con los beneficios del resto.

- Máximo aprovechamiento de todas las bases imponibles negativas y deducciones aplicables.

- Eliminación de los beneficios generados por las operaciones internas intra-grupo (inmovilizado, existencias, servicios, dividendos).

- No obligación de efectuar retenciones sobre los intereses, dividendos o rentas por arrendamiento pagados entre sociedades del grupo.

- Minoración de potenciales contingencias fiscales derivadas de la valoración de operaciones vinculadas y no obligación de elaborar documentación por operaciones dentro del grupo.

Conviene puntualizar que desde el ejercicio 2023 se viene aplicando una limitación en el cálculo de la base imponible del grupo, de manera que para su determinación solo se incorporan el 50% de las bases imponibles negativas individuales, que se integrarán por décimas partes en los siguientes 10 períodos impositivos (con ajustes negativos).

Esta normativa se aprobó inicialmente con carácter temporal solo para el ejercicio 2023, pero la medida se ha ampliado para los ejercicios 2024 y 2025 por la Ley 7/2024, de 20 de diciembre.

Conclusiones sobre la consolidación fiscal

La aplicación de este régimen, como vemos, tiene importantes ventajas, algunas de utilidad muy práctica, como la relativa a la exoneración de la obligación de documentación de operaciones vinculadas, una cuestión formal en la que Hacienda cada vez está poniendo más su atención y que muchas empresas no están cumpliendo por la complejidad que supone su elaboración, con el riesgo de sanciones que implica.

En definitiva, ahora que se va acercando el final de año, puede ser un buen momento para valorar en profundidad si interesa la aplicación del régimen de consolidación fiscal a su grupo empresarial a partir de 2026. Si es así, hay tiempo antes de finalizar el año 2025 para preparar y adoptar los acuerdos correspondientes, pues como hemos visto, son muchas las ventajas que ofrece.

¿Necesita asesoramiento? Acceda a nuestra área relacionada con los grupos empresariales y la alternativa de consolidación fiscal: